建行江苏省分行:央行调升外汇风险准备金的原因与影响分析

从历史上来看,2015年至今,外汇风险准备金共调整5次,其中3次上调,分别发生在2015年10月、2018年8月以及本次的贬值周期,前两次该工具启动后,银行远期售汇规模次月分别减少123亿美元和155亿美元。

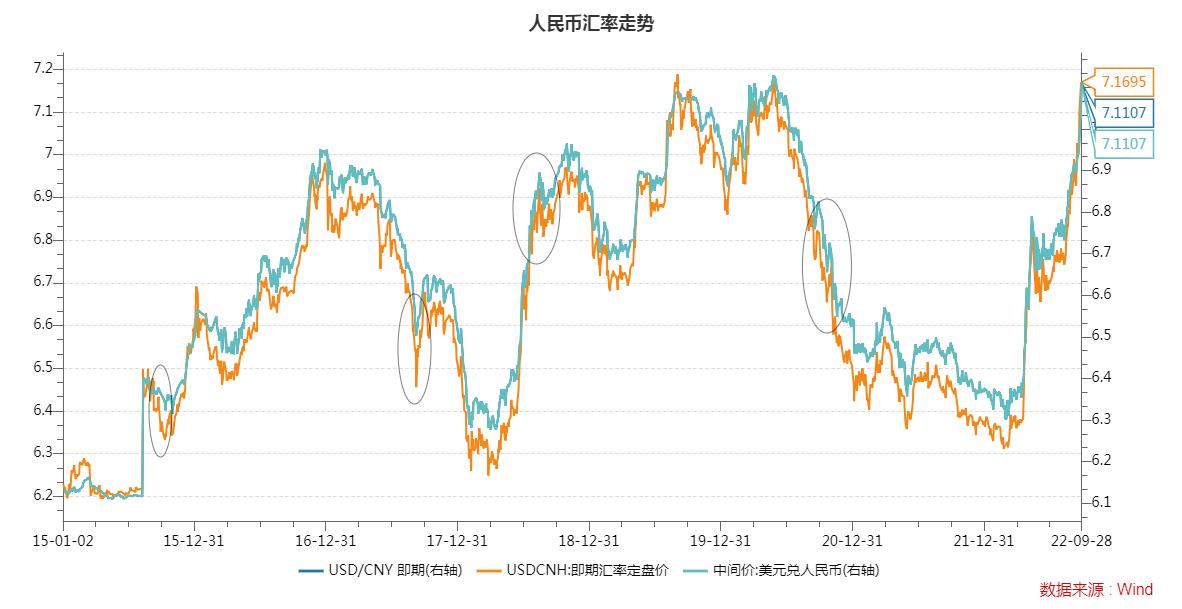

2022年9月26日,在岸人民币跌破“7.15”关口,随即央行发布公告,决定自2022年9月28日起,将远期售汇业务的外汇风险准备金率从0%上调至20%,意味着包括外汇远期、期权等所有远期购汇产品的对客报价都将随着上调。这是自9月5日宣布下调金融机构外汇存款准备金率2个百分点之后,央行在汇率领域的第二轮动作。虽然外汇风险准备金的调整或令人民币短期贬值趋势放缓,但整体而言信号效应强过实质影响。

从历史上来看,2015年至今,外汇风险准备金共调整5次,其中3次上调,分别发生在2015年10月、2018年8月以及本次的贬值周期,前两次该工具启动后,银行远期售汇规模次月分别减少123亿美元和155亿美元。总体而言,外汇风险准备金率的调整在短期内有稳定人民币汇率的效果,但难以反转汇率走势。汇率何时走出单边行情取决于当期主导因素的变化情况。

人民币汇率走势图

本轮人民币贬值周期从2022年3月开始,至今贬值幅度超过12%,主要原因是强势美元所致。美联储今年五次加息,并承诺未来继续收紧政策,坚持加息直至完成抗通胀目标并上调利率预测至4.6%,紧缩预期推升美元指数快速升值至114高点,续创近20年新高,美指年内升值幅度达到18%以上,非美货币出现较大贬值,欧元年度贬值18%,日元贬值25%,英镑贬值26%,相比之下,主要币种中人民币贬值幅度最小。与此同时,由于中国和美国货币政策的差异,中美利差深度倒挂,目前已超过1%,在此背景下,资本外流套利需求增加,容易形成“羊群效应”,单边贬值趋势增加。

此时央行接连使用外汇存款准备金、风险准备金两项工具并召开自律机制电话会议,一方面意图合理引导汇率预期,打破过快单边趋势,另一方面通过影响远期购汇意愿抑制套利行为。

综上所述,外汇风险准备金的调整或将令人民币短期贬值趋势放缓,但贬值压力依然较大。不排除央行出台其他工具稳定汇率市场。9月27日,全国外汇市场自律机制电视会议召开,强调近期保持汇率市场稳定的第一要义,双向浮动是常态,不要赌人民币汇率单边升值或贬值。建议外贸企业要树立汇率风险中性的理念,主动利用衍生工具,做好汇率风险管理。

鉴于短期内人民币汇率回调的可能性较大,可以适当观望择机办理即期购汇交易;对于财务有要求规定且可以接受远期售汇业务额外加点的客户,可根据实需背景进行外汇风险对冲。策略方面,相比较远期售汇而言,期权组合不失为一种更好的策略工具,客户可以通过风险逆转期权组合构建远期,基本上可以达到远期风险对冲效果,期权组合的外汇风险准备金可以减半缴存。对于符合跨境公司的客户,可通过离岸市场远期对冲风险。利用离岸人民币远期进行风险对冲,由于离岸人民币远期点一般高于在岸人民远期点,但该情形只适用于部分客户,且对冲成本不一定低于前者。(耿鹏)

编辑:穆皓

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。