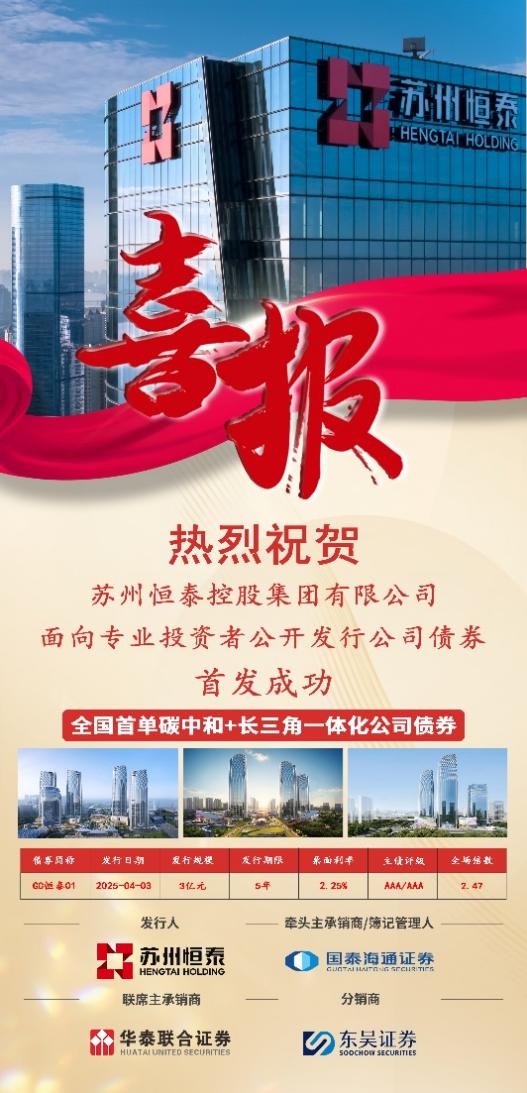

苏州恒泰成功发行“长三角一体化”与“碳中和”双主题绿色公司债

债券发行规模3亿元,期限为5年期,采用无担保方式发行,主债评级均为AAA,票面利率为2.25%。

近日,苏州恒泰控股集团有限公司(简称“苏州恒泰”)成功发行2025年第一期碳中和绿色公司债券(长三角一体化)。债券发行规模3亿元,期限为5年期,采用无担保方式发行,主债评级均为AAA,票面利率为2.25%。

本期债券由国泰海通担任牵头主承销商和簿记管理人,华泰联合证券担任联席主承销商,东吴证券担任分销商。

作为“长三角一体化”与“碳中和”双主题绿色公司债,债券募集资金在扣除发行费用后,将全部用于苏州恒泰子公司股权增资,专项服务于碳中和绿色项目——苏州东站枢纽综合开发及配套项目。该项目建成后预计每年可节约6,513.23标准煤,减排二氧化碳13,935.94吨,同步优化区域水资源利用和生态环境,打造“站城融合”的绿色交通枢纽典范,极大地促进长三角区域内的资源高效流动与经济协同,为区域高质量发展树立“绿色基建+金融创新”双标杆。

国泰海通表示,未来将持续聚焦金融产品创新,充分发挥自身专业优势,为更多企业提供优质金融服务,助力实体经济在绿色转型与区域协同发展的道路上稳健前行。(邓侃)